贵金属评论:黄金 – 新季度旧势力,等待数据破局

2021-07-05 15:00

贵金属评论:黄金 – 新季度旧势力,等待数据破局

撰文:Rhona O’Connell

二季度黄金基本上受制于对美联储政策的解读、对欧洲央行与中国人民银行针对经济与金融环境态度的密切关注,到了今年下半年的开局,金价交投于1775-1780美元之间,这个水平比1月初的价格低6.5%左右。而以欧元计价,金价下跌3.7%,以印度卢比计跌4.6%,但以日元计则上涨0.8%,只是涨幅不大。

市场人士的意见莫衷一是。

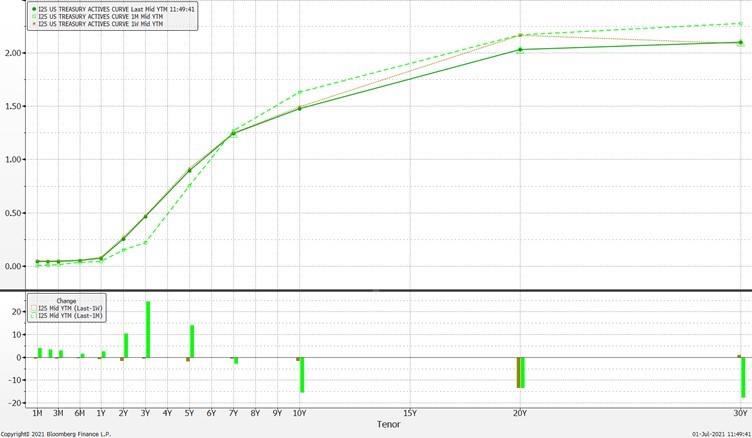

有种观点认为,美元的前景看涨;债券市场在美联储声明发布后重新调整(请单击此处,阅读关于通胀力量的性质与各地区间形势的对比以及相应央行的政策),长端债券殖利率只会上涨。这可能给金价带来一定的压力,特别是考虑到其与10年期债券殖利率之间的高度相关性(今年迄今为-0.85)。但金价与2年期债券殖利率之间的关联系数目前为-0.94,高于和10年期债券殖利率的关联系数。受到近期FOMC决议与委员会成员随后发表的公开评论的影响,中期债券殖利率悉数上升,使得债券殖利率曲线趋平(虽然之后情况有了一定的变化,30年期债券殖利率现在回到一个月前的水平)。

美国债券殖利率曲线

来源: Bloomberg

所以我们可以推断,美联储现在看来很可能在2022年开始的缩表计划已然计入金价。当然,6月中旬的大规模抛售令金价一周内从1900上方跌至1770下方,跌幅达到7.6%,清除了一些立场不坚定的头寸。当时的抛售同样营造动能、激发止损交易;期权相关活动似乎也在其中推波助澜。

现在的情况又如何?

东南亚很多国家的实物黄金市场已然活跃起来,中东也出现了一定的买需信号。印度依然处于封锁状态并进入了季风季节。所以,今年我们可能看到需求报复式释放,当然前提是疫情至少得到一定的控制。印度今年的排灯节要到11月4日才会姗姗来迟,但很可能成为季风季节后的需求高潮。

当然,基本面只是市场矩阵的一部分,特别是在平均年度场外交易是年度矿产量的100多倍的环境中。所以,(中)短期金价的走势基本上将是金融、经济和地缘政治力量综合作用下的结果。但实物黄金需求的重新涌现可以缓冲下跌,为反弹奠定基础(在价格飚升期反之亦然)。

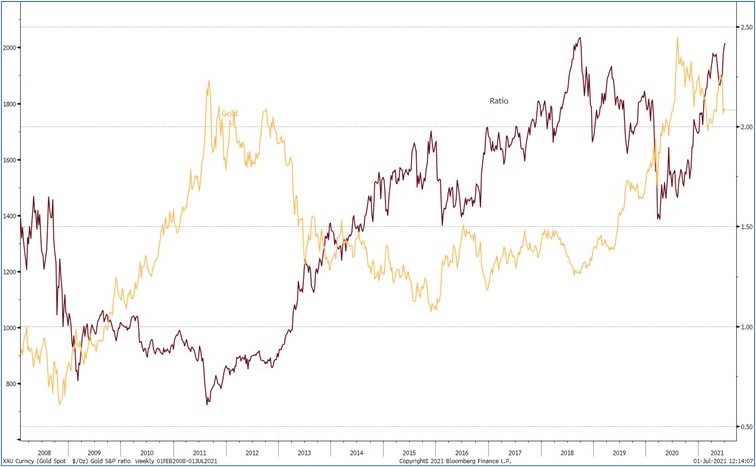

黄金与标普500指数:黄金比率

来源: Bloomberg

我们认为,在市场业已计入美联储立场转变、清楚FOMC下次带着经济预测的会议要到9月21日-22日才会召开的背景下,所有的注意力将放在8月26日-28日召开的杰克逊霍尔大会、FOMC 7月27-28日会议决策的细微差别,以及美国未来几周的经济数据,特别是就业数据上。美国失业率(目前为5.8%)仍然过高,无法单枪匹马推动通胀持续上扬 – 欧洲的失业率报在8%,中期持续通胀的可能性甚至更低。短期内我们当然看见物价上涨的推动力,而且作为欧美经济庞大成分的服务业恢复正常运转,可能在未来数月导致通胀加速上升。但随着2020年造成的扭曲错配因素消失、供应瓶颈逐渐打破,价格上涨的压力应可一定程度减弱。

上述结论某种程度上都是学术性质,因为(除中国以及为了努力抑制通胀已然加息的俄罗斯以外)全球实际利率几乎全都远低于零,这对黄金其实是利好而非利空。仍有大量的流动性在寻找投资标的,而我们永远都要记得黄金是风险对冲资产,而不仅仅是通胀对冲资产。只有当通胀本身加速及/或变成经济活动的威胁 – 或当通胀预期开始形成时,黄金才会真正扮演对冲通胀的角色。

这才是事情的核心。通胀何时以及在多大程度上从暂时现象转为持久现象?我们和美联储主席一样,需要更多的经济数据。下一站:周五的非农就业报告,市场预期新增就业人数70万人左右、失业率跌至5.6%。

未来数周除非发生惊天剧变,否则很多市场可能难以找到方向,特别是当我们观察股市的板块轮动交易与估值处于高位的部分股票的波动时。黄金的走势很可能也是如此。