黄金与白银二季度展望:通胀上升是否构成利多?

2021-04-17 05:00

本文来自StoneX,经作者Rhona O’Connell的许可发布。Rhona O’Connell是StoneX集团的欧洲、中东、非洲和亚洲市场的分析主管。请访问,订阅由Rhona及其研究团队撰写的更多文章。

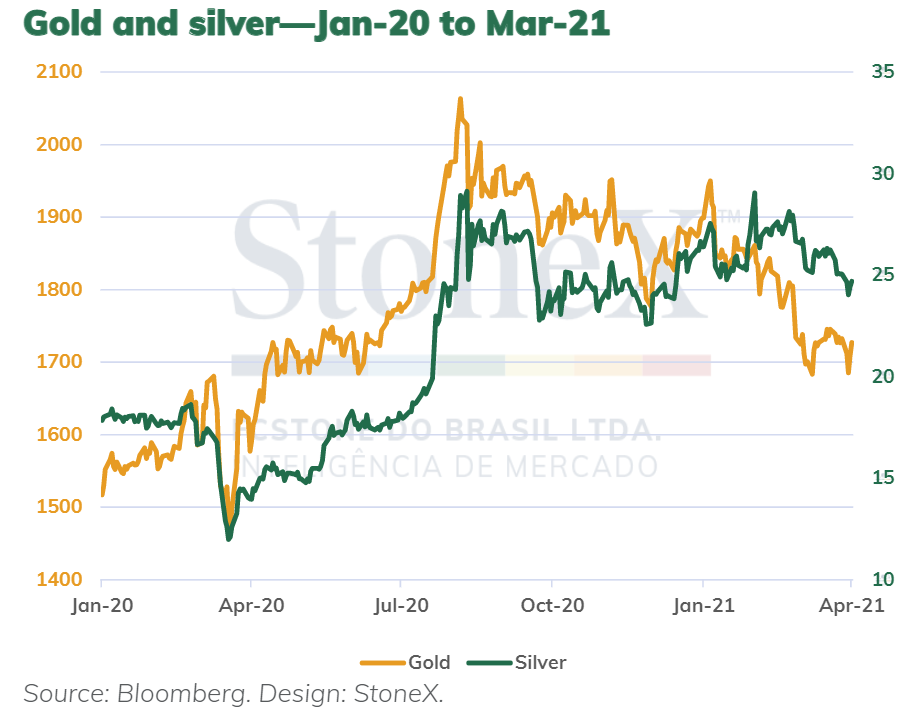

黄金在今年一季度走弱,是2018年一季度以来首次季度性下跌。金价走弱背后的主要因素如下:对多个国家,尤其是美国的疫苗投放接种计划的持续关注及对这些计划进展的信心增强;对债券殖利率的关注度越来越高。殖利率之所以愈发受到重视与对经济复苏的信心增强以及对通胀的担心有关。

从历史上看,对通胀的担心升温很大程度上(但并不总是)利多黄金。但这次有所不同。随着消费信心回暖,再结合对疫苗接种计划取得良性结果的期待,令投资者着重于经济增长前景,继而提升较长期债券的殖利率。信心的回暖也造成某种资产轮动的结果。综合这些因素后部分投资者认为,黄金在整个资产世界里的避险地位下降,进而给金价带来下行压力。

|

利多因素 |

利空因素 |

|

▲ 黄金:负值真实利率与名义利率;对较长期通胀的担心; ▲ 官方持续不断的财政支持带来数量惊人的流动性; ▲ 美-中关系持续紧张以及中东摩擦; ▲ 白银:基本延续与黄金的绑定,但25下方的工业需求旺盛,特别是来自绿色经济的需求。 |

▼ 黄金:负值真实利率与名义利率;对较长期通胀的担心 ▼ 新冠病毒得到控制、疫苗接种进展加速/信心回暖与回归; ▼ 交易产品的投资轮动、转换到高风险资产 ▼ 白银可能遭到金价回调的拖累,但工业需求回暖的迹象可望一定程度缓解压力 |

来源: StoneX

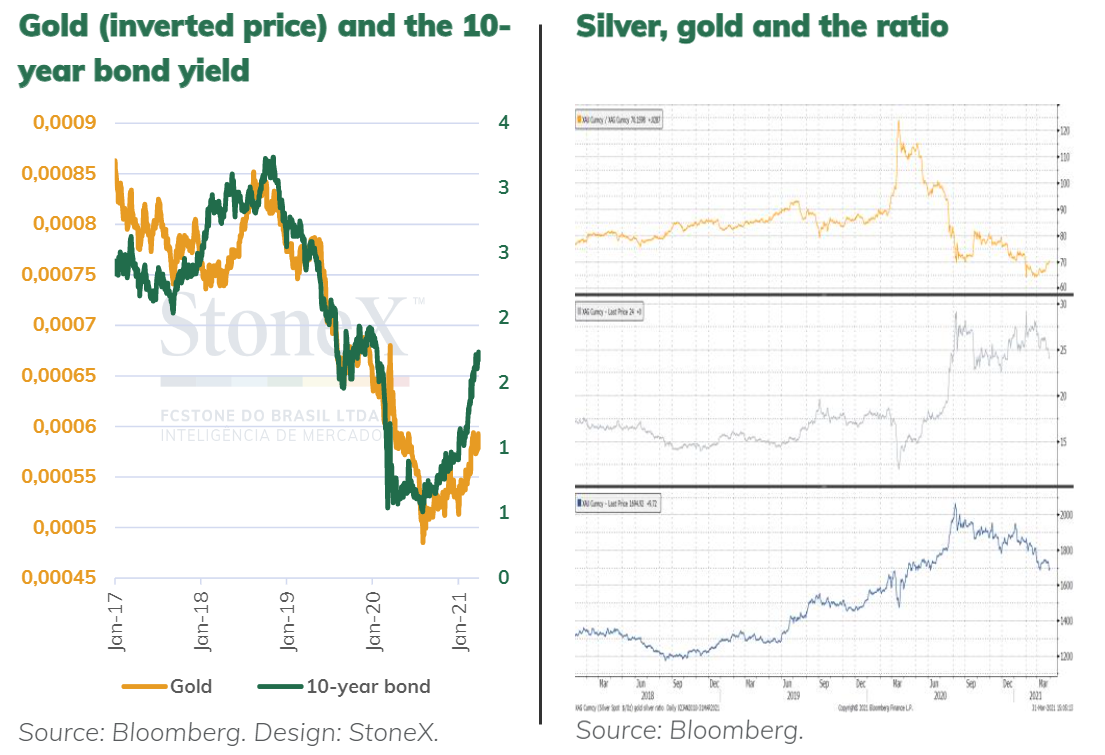

对于真实利率基本还是负值的事实已部分为真实利率或许再度转为正值的想法所消化,尽管此时以美联储主席鲍威尔为首的各国央行行长坚称,利率将在低位保持更长时间(有可能是长久得多的时间),至少直至美联储争取到时间完成最大化就业及2%(平均)通胀率的双重任务。而黄金交易型产品的赎回令情况复杂化。黄金交易型产品的变动每天都会发布,能够清晰地展示专业投资者的信心(黄金ETF主要由机构投资者持有(虽然也有其他的持有者),这点和白银不同,后者的情况正好相反)。这个指标可以指示整体信心的强弱;2013年,专业投资者了结黄金持仓转而买入价值股,黄金迅速进入远东市场,投入中国投资者的怀抱,黄金交易型产品因此成为价格的主导方而不是接受方。

我们曾预想过与此类似的情况,但没想到足足提前了半年(虽然至少到目前为止规模较小)。我们认为,这种提前到来的情况可能还不成熟,不大可能引发大规模的跟风。全球金融危机是人为造成的;而这次我们还要应对没有完全探明的变异病毒,(除中国外的)经济复苏也依然稚嫩 – 欧洲经济复苏仍落后北美数月,而北美本身继续面临着超过6%的失业率,有赖于财政刺激政策的支持。

黄金与白银 – 2020年1月-2021年3月 2020年1月 2020年4月 2020年7月 2020年10月20日2021年1月 2021年4月

综上,我们认为黄金仍具有上涨潜力。经济复苏正高度依赖政府刺激计划及其对金融领域的缓冲保护,并且前景依然不明朗。如此一来,大量的流动性继续到处游荡寻找归宿(据IMF估计,去年各国央行资产负债表膨胀了12万亿美元)。所以,黄金依然扮演着风险对冲的角色。对通胀的关切一定程度上不正确,因为所有的经济体都需要通胀这个因素来鼓励支出与投资。这是制定2%通胀目标的缘由。请注意,这是一个目标而非威胁。

随着西半球的信心增长,海湾地区、南亚和东南亚地区个人对黄金的需求也在增长。一季度中以来,买盘干脆利落地增加,即使当时伴随着印度爆发新一轮的疫情传播。考虑到场外市场的成交量是去年矿场产量的137倍(如果将衍生品涵盖在内,这个数字达到227),无疑热钱将决定着金价的趋势,但现货黄金的流动也是决定供应紧张程度与伦敦金溢价的重要因素,可缓和金价的下跌势头。但没有金融领域的帮助,这些因素孤木难成林,不足以推动金价走出方向性行情。

与此同时,白银的命运目前与黄金捆绑。在黄金没有明显的趋势时,白银通常回归其工业属性。但在过去一个月,白银基本上跟随黄金的节奏。工业活动一直在生机勃勃地进行中,25美元下方的逢低买盘显而易见。白银的关键点在于电气化。在所有金属中白银的导电率(和导热率)最高,太阳能电池加上电动汽车正在增加对白银的需求,而白银的供应还是没有随着价格的变化而起伏。黄金/白银比率在过去一个季度上升,符合熊市阶段的表现;现正进入略高于70/1的阻力位,但2020年年中以来,随着工业前景改善,白银相比黄金更具活力,黄金/白银比率一直在收缩。

黄金价格倒置后与10年期债券殖利率的比较 白银、黄金与比率

黄金 10年期债券

了解更多关于的信息